股票可以融资多少 合规之剑高悬!保险中介手回集团抢跑港股IPO:靠自媒体卖保险,能否长久?

来源:市值风云

作者 | 扶苏

监管政策趋紧,政策落实倒计时。

在日常生活中,风云君经常看到一些保险中介在微信、微博(09898.HK、WB.O)、小红书、抖音等社交媒体平台上,通过发朋友圈、公众号、帖子、短视频等方式,进行保险营销。

在这个人人都可以是自媒体的时代,保险中介转移主阵地至互联网,倒也不算稀奇。

不过,当风云君发现越来越多的KOL(Key Opinion Leader,“关键意见领袖”,也称“大V”、“网红博主”),也开始借助自身名气,向粉丝推广保险产品的时候,还是有点小震撼……

当保险中介,真的就这么赚钱?以至于各行各业的人,都想来分一杯羹。

17日,“广州住房公积金管理中心”微信公众号发布通知称,根据中国人民银行《关于下调个人住房公积金贷款利率的通知》,自2024年5月18日起,下调个人住房公积金贷款利率0.25个百分点,5年以下(含5年)和5年以上首套个人住房公积金贷款利率分别调整为2.35%和2.85%,5年以下(含5年)和5年以上第二套个人住房公积金贷款利率分别调整为不低于2.775%和3.325%。

新政下,买房到底能省多少钱?

近期,互联网保险中介机构手回集团(“公司”)向香港联交所递交了招股书。

从招股书来看,借助自媒体引流卖保险,正是公司擅长的!

简单来说,公司与媒体及广告公司、KOL进行付费合作,通过后者在社交媒体平台的账号推广自家的保险产品。

一起来了解一下这门生意。

夹缝生存的人身险线上中介

公司成立于2015年,其创始人兼董事长、CEO为光耀。

据网络公开信息,光耀毕业于武汉理工大学,曾就职于腾讯(00700.HK)并担任多个业务管理职务,在社交、增值服务、电商等互联网领域有多年经验。

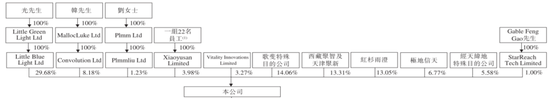

截至IPO前,光耀是公司的最大个人股东,持股29.68%。

公司通过2015-2024年的5轮融资引入了一众机构股东,其中持股5%以上的穿透后大股东包括歌斐资产(持股14.06%)、天力士资本(持股13.31%)和红杉中国(持股13.05%)。

(来源:公司招股书)

公司的商业模式是与保险公司合作,在线上分销保险产品,从而向保险公司收取按保单保费百分比计算的佣金。

据披露,从自成立以来,公司合作的保险公司超过100家,覆盖国内超过65%的人身险公司。

人身险,是以被保人的寿命和身体为保险标的的险种。

据弗若斯特沙利文,按2023年的总保费计,中国人身险市场规模为3.8万亿元,颇为庞大。

不过,人身险市场的竞争相当激烈,参与者包括保险公司内部销售人员、保险中介机构、银行保险渠道、保险兼业代理机构等。

近年来,“去中介化”是保险行业的大趋势之一,即越来越多的传统保险公司开始建立自己的线上平台,绕开公司这类中介机构,直接向客户销售保险产品。

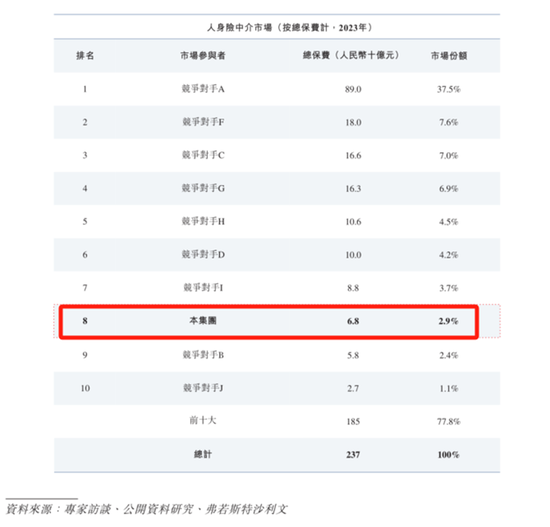

据弗若斯特沙利文,2023年,中国人身险中介市场的总保费约2370亿元,仅占整个人身险市场的6.3%。

而截至2023年末,像公司这样的保险中介机构,国内共有2592家。其中,公司以68亿元的总保费排名第八,市场份额为2.9%。

(来源:公司招股书)

综上,公司的行业处境,可以用“夹缝生存”来形容。

自媒体是第一大获客渠道

01 直接获客能力较弱

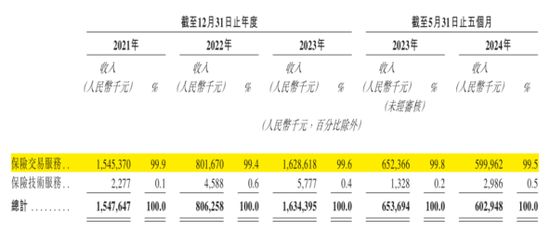

公司的业务分为两类:保险交易服务,以及保险技术服务。前者呈现压倒性的营收占比,维持在99%以上。

(来源:公司招股书)

保险交易服务,即公司的保险分销业务。

目前,公司通过三个平台分销人身险产品,分别为小雨伞、咔嚓保和牛保100,分销模式各异:

小雨伞:2015年推出,进行在线直接分销;

咔嚓保:2016年推出,通过保险代理人(即个人保险销售从业人员)进行分销;

牛保100:2018年推出,在业务合作伙伴的协助下进行分销。

小雨伞是公司唯一的直接分销平台,也可以说是公司公众知名度最高的平台。

保险客户可以通过小雨伞直接购买公司分销的保险产品,该平台涵盖保险交易的各个环节,包括产品搜索和推荐、在线咨询、个性化保险方案、产品购买和保单管理等。

(小雨伞官网)

不过,公司直接分销的营收占比较低。2024年1-5月,小雨伞、咔嚓保和牛保100分别占公司保险交易服务收入的21%、63%和15%。

(来源:公司招股书)

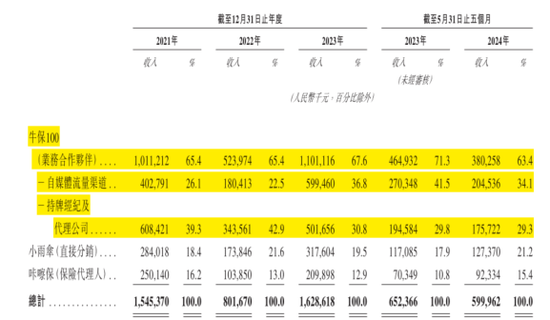

2021年以来,间接分销平台牛保100,一直是公司的最大营收来源。这反映出公司直接获客的能力不足,较为依赖第三方分销渠道。

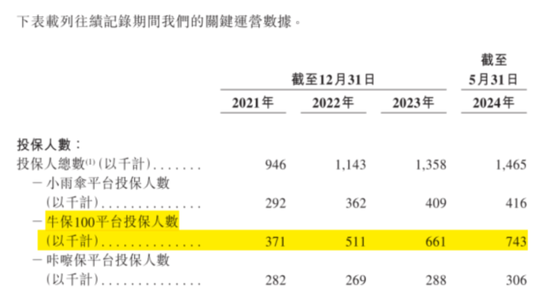

截至2024年5月末,公司投保人总数为146.5万,其中74.3万来自牛保100平台,占比为51%。

(来源:公司招股书)

公司通过牛保100获客的关键,在于被称为“业务合作伙伴”的第三方。

据披露,公司的业务合作伙伴数量超过1000家,可分为两类:自媒体流量渠道、持牌经纪及代理公司。

上述两类的区别在于:前者主要是媒体及广告公司、KOL等;后者是拥有保险代理人资格的代理人或经纪机构。

2024年1-5月,自媒体流量渠道、持牌经纪及代理公司,分别占公司保险交易服务收入的34%和29%。自媒体流量渠道,已成为公司的第一大分销渠道。

具体来看,公司是如何借助自媒体引流卖保险的呢?

据披露,公司选择合作的KOL,通常并非专门运营社交媒体账号的全职网红、博主,而是各行各业的在职人士,比如医生、精算师、财务顾问等。

据弗若斯特沙利文,中国的30-45岁人群是保险产品的主流消费人群,他们对线上买保险的接受度较高,并倾向于在线完成保险交易。

而公司看中的,正是行业专家型KOL“在内容创作和用户黏性把控上具备的较强专业性”,以及他们背后“有着大量保险需求”的粉丝群体。

难道,这就是传说中的精准收割中年人?

而至于这些KOL到底是否熟悉保险知识、了解保险产品嘛——没关系,公司已经准备好大量文稿,KOL只需动动手指转发。

(来源:公司招股书)

02 高佣金模式被颠覆

值得一提的是,公司传统的保险代理人销售模式,正在被颠覆。

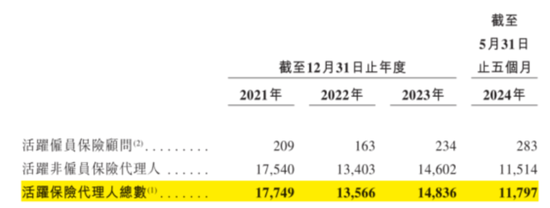

截至2021年末,公司活跃保险代理人总数为1.8万,而截至2022年末骤减至1.4万,缩减近四分之一。

截至2024年末,活跃保险代理人总数为1.2万名,创下历史新低。

(来源:公司招股书)

公司保险代理人网络迅速萎缩的背后,反映的是整个线上保险中介行业的危机。

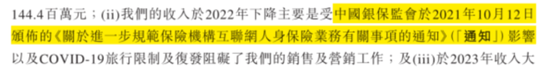

2022年,公司营收暴跌至8.0亿元,同比降幅达48%,接近腰斩。

(来源:公司招股书)

据披露,这主要是受中国银保监会于2021年10月颁布《关于进一步规范保险机构互联网人身保险业务有关事项的通知》(“《通知》”)调整首年佣金率的影响。

(来源:公司招股书)

《通知》规定,保险期限超过一年的互联网人身保险和健康保险产品,首年预期附加费用率不得高于60%。

首年佣金率是保险中介行业的关键绩效指标,指的是保险代理人在保单生效后第一年所获佣金占保单保费的比重。

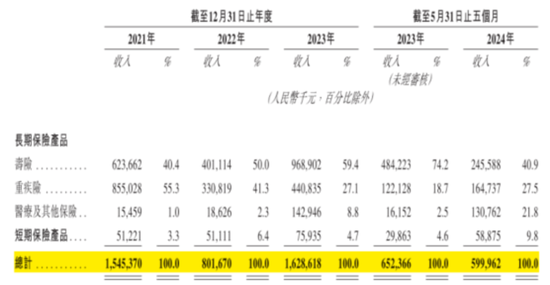

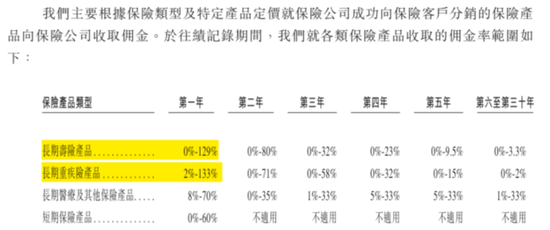

公司分销的保险产品包括长期寿险、长期重疾险、长期医疗险及其他保险以及短期保险产品。

据披露,公司分销长期寿险和长期重疾险的首年佣金率极高,上限分别可高达129%和133%。

(来源:公司招股书)

站在保险公司的角度,首年佣金率突破100%,意味着其销售这款保险产品所获得的首年保费,全部支付给了保险代理人,自己当年甚至还得倒贴费用。

而这也解释了为啥“卖保险”或者说当保险代理人,曾经被许多人视为“来钱快”、“赚钱多”的职业:极高的首年佣金率,明显正是答案。

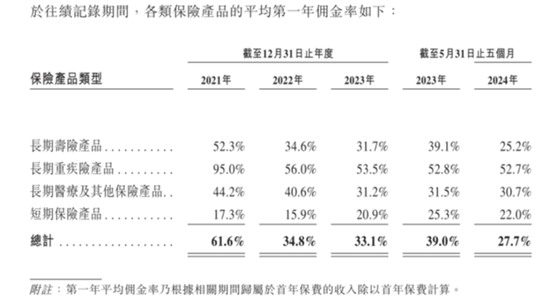

然而,2022年,受《通知》影响,公司各保险产品的平均首年佣金率纷纷跳水,其中首年佣金率常年排第一的长期重疾险首当其冲,从上年的95%跌至56%。

公司全部保险产品的平均首年佣金率,也从2021年的61.6%,跌至2022年的34.8%,于2024年1-5月为27.7%。

(来源:公司招股书)

03 政策持续收紧

2023年,得益于扩大自媒体流量渠道,公司营收得到恢复,为16.3亿元,高于2021年的水平。

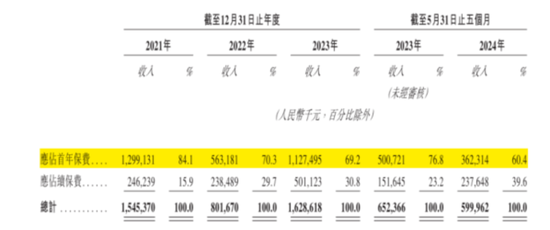

首年保费,和首年佣金率一样,是保险中介行业的关键绩效指标。由于首年保费能够反映公司所分销新保单的规模和增长,可视为营收的先行指标。

值得注意的是,2023年,公司首年保费所贡献的营收,并未随着总营收一同恢复至2021年的水平。

(来源:公司招股书)

2024年1-5月,公司首年保费贡献的营收为3.6亿元,同比下跌28%。同期,公司总营收6.0亿元,同比跌8%。

究其原因,在于监管政策仍在持续收紧。

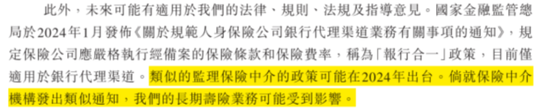

2024年1月,国家金融监管总局发布《关于规范人身保险公司银行代理渠道业务有关事项的通知》,简称“报行合一”政策。

“报行合一”政策,指保险公司向监管部门报送监管审批或备案的佣金率,应与实际经营过程中的佣金率保持一致,不能谎报虚报、相差过大。

该政策出台的背景,是一些保险公司为激励销售渠道推销自家产品,以出单费、信息费等名义向渠道方支付费用,实现绕开政策监管的变相“高佣金”。

目前,“报行合一”政策仅适用于银行代理渠道。据弗若斯特沙利文,该政策已经导致银行保险渠道的佣金率下降。

据披露,与“报行合一”类似的、针对保险中介机构的政策,可能在2024年出台。公司称,届时其目前的核心产品长期寿险可能受到影响。

(来源:公司招股书)

此外,作为公司营收新驱动的自媒体卖保险模式,似乎也山雨欲来风满楼。

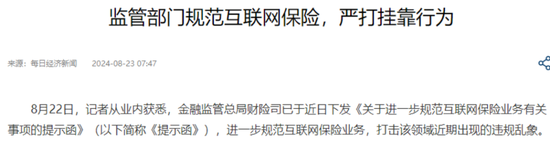

据媒体报道,金融监管总局财险司已于近日下发《关于进一步规范互联网保险业务有关事项的提示函》(“《提示函》”),其中直指自媒体引流卖保险的合规性。

(来源:网络公开信息)

持续盈利,流动资金充裕

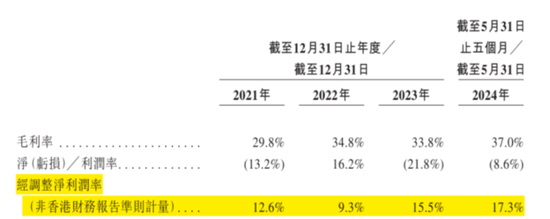

2023年和2024年1-5月,公司的毛利率分别为33.8%和37.0%,呈现整体提升趋势。

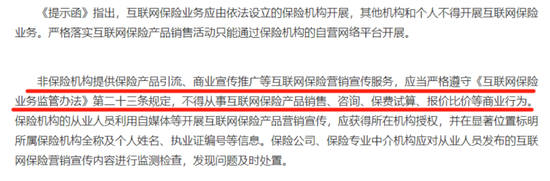

公司的营业成本,主要来自佣金开支和渠道推广费,前者支付给保险代理人、持牌保险经纪及代理公司,后者支付给自媒体流量渠道。

(来源:公司招股书)

相比传统的保险代理人模式,公司转型自媒体引流卖保险,反而实现了“降本增效”。

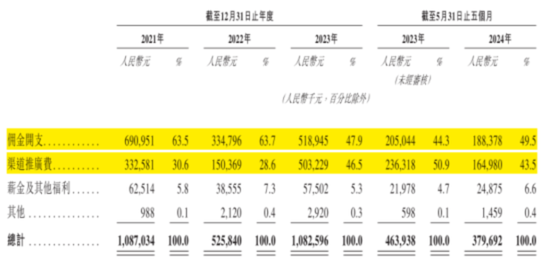

除2022年外,公司的净利润均为负数,但主要是受优先股公允价值变动、股权激励费用的影响。

(来源:公司招股书)

剔除上述两项非现金费用后,公司的经调整净利润则持续为正。

2023年和2024年1-5月,公司的经调整净利润分别为2.5亿元和1.0亿元,对应经调净利润率分别为15.5%和17.3%。

(来源:公司招股书)

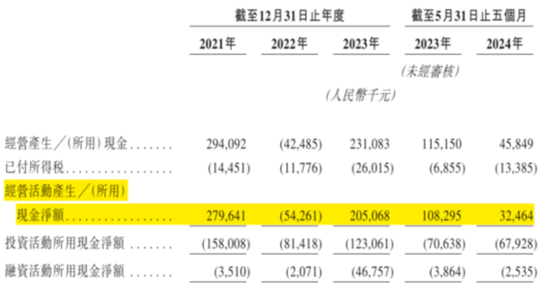

公司的现金流较充裕,除2022年外,各期间均能实现净流入的经营活动现金流。2021年-2024年1-5月,公司累计的经营活动现金流净额为5.3亿元。

(来源:公司招股书)

期间,公司投资活动所用现金主要用于购买短期低风险理财产品。

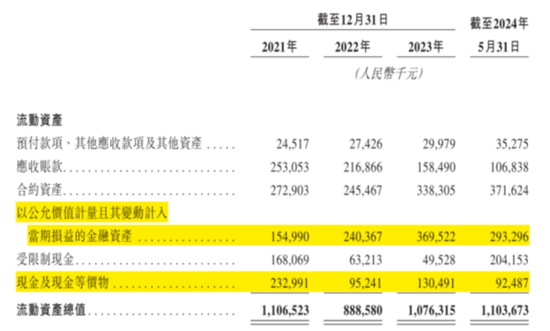

截至2024年5月末,公司的流动资金充裕,包括以公允价值计量且其变动计入当期损益的金融资产为2.9亿元,即所购理财产品,以及现金及现金等价物9249万元。

(来源:公司招股书)

大概是由于公司并不缺钱,以至于连募资理由都编不出个高大上的。

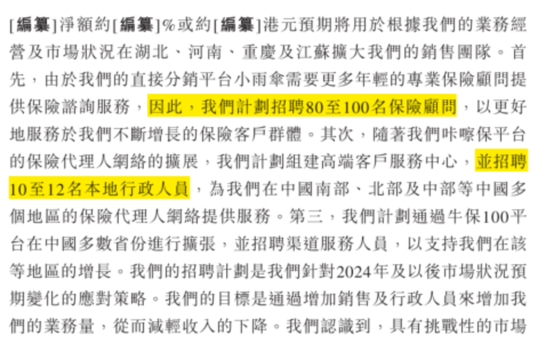

据披露,公司本次IPO募资的第一大用途,是扩大员工数量,其中包括80-100名保险顾问、10-12名行政人员以及不定量的渠道服务人员。

(来源:公司招股书)

一家金融科技创新企业,耗费动辄数千万乃至以小目标计的发行费用进行IPO,主要目的居然是为了多招百来个人。这很难评。

作为一家互联网保险中介机构,公司的行业地位并不算突出。

近年来,随着保险去中介化、监管政策趋紧,公司的生存空间受到压缩。但靠着迅速转型自媒体渠道,公司尚能分得一杯羹。

由于政策的不确定性,自媒体卖保险的模式能否持续,值得打个问号。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 股票可以融资多少